-

2016���Ї��ӰԺ���Ј��F(xi��n)�Ʊ�����뼰�yĻ���O(sh��)���g�A(y��)�y

2016/10/23 11:04:40����Դ:�Ї��a(ch��n)�I(y��)�l(f��)չ�о��W(w��ng)�������w���� �� С�����ղر��������ӡ�����P(gu��n)�]��

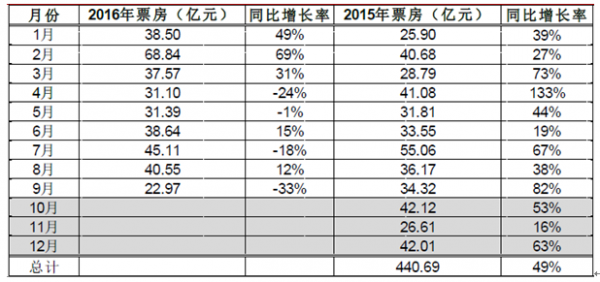

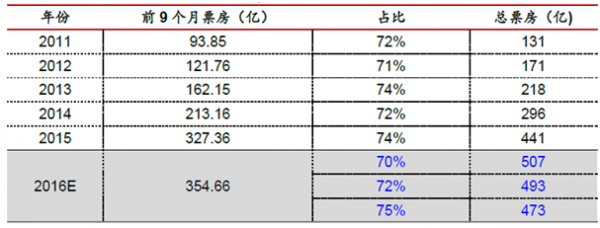

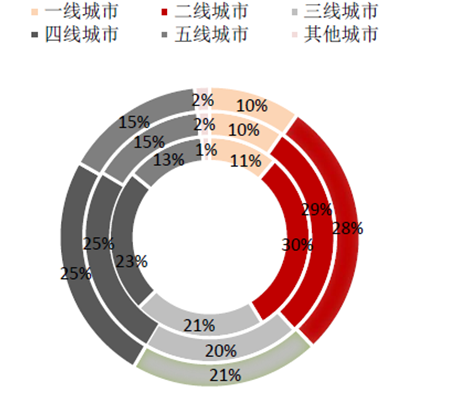

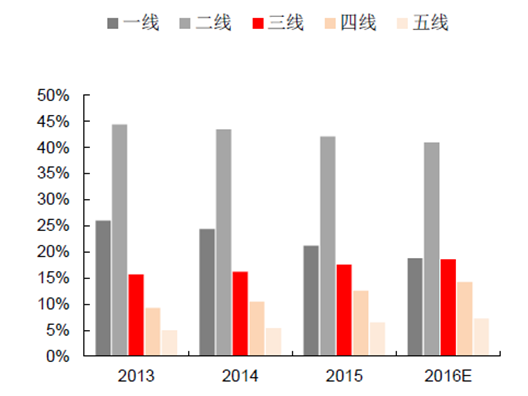

������ʾ������1-9��Ʊ��ռ��70%-75%�y�㣬Ʊ��������470-500�|���ҵą^(q��)�g��(n��i)��ͬ��������5%-15%֮�g���h(yu��n)����������A(y��)�ڡ��҂��J(r��n)�������Ă����������Ʊ���ĵ����٣�1��������ُƱƽ�_���l(f��)��3��Ʊ�a(b��)�����ѽY(ji��)���������Ӱ�־��L����ɭ�Qȥ��Ʊ�a(b��)����1-9��Ʊ��ռ��70%-75%�y�㣬Ʊ��������470-500�|���ҵą^(q��)�g��(n��i)��ͬ��������5%-15%֮�g���h(yu��n)����������A(y��)�ڡ��҂��J(r��n)�������Ă����������Ʊ���ĵ����٣�1��������ُƱƽ�_���l(f��)��3��Ʊ�a(b��)�����ѽY(ji��)���������Ӱ�־��L����ɭ�Qȥ��Ʊ�a(b��)���_(d��)40�|��������Ʊ�a(b��)�Ĕ�(sh��)���������@������ȥ�ꡣ2��ӰƬ��(n��i)�ݿڱ����m(x��)�ߵ�Ӱ����^Ӱ���飬����(ji��)�n֮����Ʊ��ǰʮ��ӰƬƽ�������u��һֱ̎������ͨ����(d��ng)�У����˺��R�]ӰƬ�Ƽ���6�£���3�������ʘ���(n��i)�ݵķ����;W(w��ng)�j(lu��)������Ժ�������ķ��������ҕ�l�W(w��ng)վ���о��ҕ�ṩ���ӰƬ���cԺ���l(f��)�еĴ����ڲ����Ѹ�ٿs�̡�4���O(ji��n)�܌ӌ�̓��Ʊ���ӏ�(qi��ng)�O(ji��n)�ܡ�������ĿǰƱ��ͬ��6%�_(d��)��380�|Ԫ����δ��11�·݉����^С��ȥ��ͬ��16%�_(d��)��26.6�|�����R�q�n�����^��ȥ��ͬ��63%�_(d��)��42�|�����҂��A(y��)Ӌ���wƱ����17Q1�Բ�������Ȼ�ů��

15��Q4�����L����(sh��)16��Q4Ʊ�����R�^����

��1-9��Ʊ��ռ��70%-75%�y�㣬ȫ�꿂Ʊ��������470-500�|֮�g

��������3�����ҵĕr�L�������ڣ��҂�Ŀǰ������̎��2013��֮��������L����{(di��o)���ڡ�����(j��)�҂�֮ǰ�ڈ����Ĝy�㣬����9�|���(zh��n)�˿��˾��^Ӱ3�κ�ƽ��Ʊ�r35ԪӋ�㣬�҇���Ʊ���Ј�������Žӽ�1000�|Ԫ��2016���A(y��)Ӌȫ��Ʊ�����_(d��)��500�|���ң��x��Փ�ϵ��컨�������^������L���g���˕r���yĻ���O(sh��)��Ʊ�����ٲ���ͻȻ�D(zhu��n)ؓ(f��)��

���҇���Ʊ���������ڄ��ֳ����Σ����l(f��)�F(xi��n)�҇����Ј�������δ���F(xi��n)�D(zhu��n)ؓ(f��)�E��

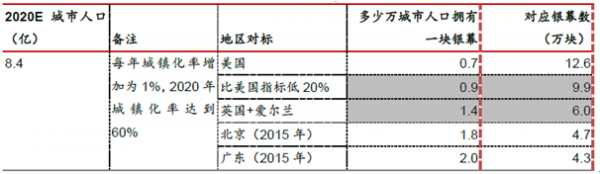

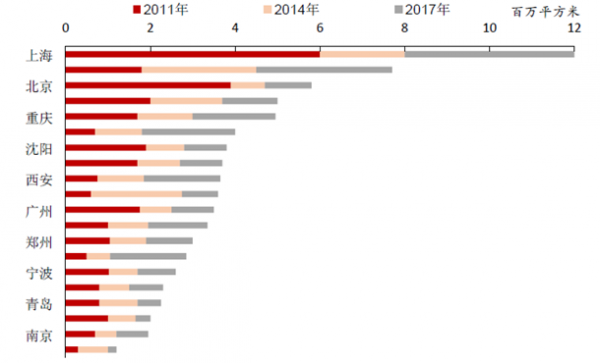

�����ķ��T��e�������҇����yĻ�ĸ��w�˿ڑ�(y��ng)ԓ���ӽ������ΑB(t��i)�����ǖ|���ΑB(t��i)��Ŀǰ�҇�ƽ��2.2�f���о������һ�K�yĻ�������c�n���ஔ(d��ng)���Գ���ۡ��ձ������^�ږ|�����ң��҇��ķ��T�����|韣��˿��ڴ���еļ��ж��y���_(d��)���ձ����n����ˮƽ���|����Ȧ�˿ڼs4360�f��ռ��?c��)˿?5%���n���נ�����Ȧ�s2300�f�ˣ�ռ��?c��)˿?5�����Ї��L���ǡ������ǡ�����Ӌ�˿�Ҏ(gu��)ģ3.2�|�ˣ�ռ��?c��)˿ڲ��?5%��������҇��yĻ�ķֲ����ܕ����ӽ�������

��ҪƱ���Ј��yĻ��(sh��)���^

�������^�͘��^�����£��҇��yĻ�ı�������(w��n)�B(t��i)��(y��ng)ԓ��6�f�K-10�f�K֮�g�����^�����£��҂��ٶ�ȫ����ƽ��ˮƽ�܉��_(d��)��1.5�f�����о������һ�K�yĻ���Ը���2015��ı������V�|���ɵ^(q��)���ڿ������L��������(y��ng)ȫ���yĻ�ı�������6�f�K���ҡ����^�����£��҂��ٶ��҇��܉��_(d��)��1�f�����о������һ�K�yĻ���Ե�����������ô����(y��ng)�yĻ�ı��������ӽ�10�f�K��2015������҇��yĻ�ı�������3.2�f�K�������^���������yĻ��(sh��)Ҳ��80%���ϵ����L���g�����^��������200%���ϵ����L���g���yĻ���O(sh��)���컨��߀δ������

�҇��yĻ���g�y�㣺���^�����܉��_(d��)��10�f�K�����^�������_(d��)���s6�f�K

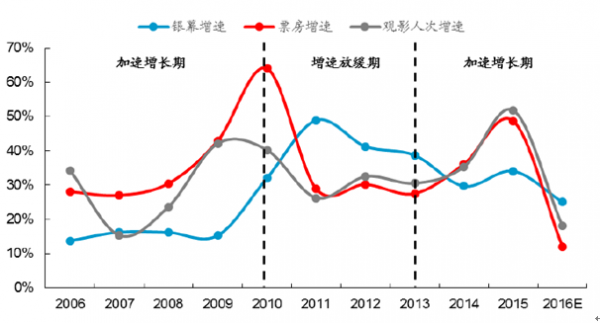

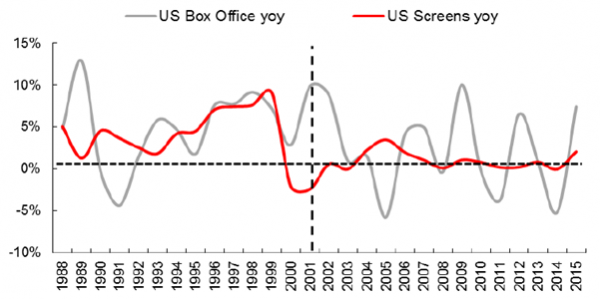

�����������Ľ�(j��ng)�������L�������yĻ�����L�cƱ������ͬ������һ���γ���Ʊ���|���컨����A(y��)�ڣ����w�yĻ��(sh��)��څ�ڱ��ַ�(w��n)����20���o(j��)80���ĩ��֮����R�]���Ƭȫ���_����Ʊ�������_ʼ������ֱ��2001-2002��ǰ���_ʼ����څ�ڷ�(w��n)������2002���磬ǰ����1990-2002���g�yĻCAGR��4%�������2003-2015���gCAGR��1%����2003��֮�����������ѽ�(j��ng)�γ�Ʊ����100�|���𣩺��yĻ��4�f�K�����_(d��)��(w��n)�B(t��i)���A(y��)�ڣ������2009��10%��Ʊ�����LҲ���y�̼��yĻ���O(sh��)�����L��

�����10�����ϵ�����Ӌ�㣬�������yĻ���L��Ʊ�����L������ͬ����

�����yĻ�cƱ�������Ƅ�����ǰ�������L�ڞ�����ṩ���A(ch��)֧�Σ������ڶ�������Ӱ��yĻ���O(sh��)�����L�ځ������yĻ����(sh��)�U(ku��)����Ʊ�����L�ṩ�˻��A(ch��)�Ե�Ӳ���O(sh��)ʩ֧�Ρ����ڿ����yĻ�Ľ��O(sh��)���ܵ�Ʊ����Ӱ푡��䱳��ęC(j��)�����^��ӰԺͶ�Y��˾Ҫͨ�^��(d��ng)���Ʊ���Д�����Ͷ�Y��Ҏ(gu��)ģ����ӰԺ�Ľ��O(sh��)���õ�ӆ�ε��ɹ�������Ҫһ���ĕr�g���γ����yĻ�����ڷ���(y��ng)�ٶ��ϵĕr����

��������Ʊ�����ٵ����A(y��)�ڻ�?q��)��ڶ��ڷ��?y��ng)���yĻ���ٮ�(d��ng)�С��҂��y(t��ng)Ӌ��2006-2015���ӰԺ���O(sh��)��Ʊ��������r��2011���ӰԺ���O(sh��)�����c2012���ӰԺ���O(sh��)����ǡ�ɷքe�c2010���Ʊ�����ٸ߷��2011���Ʊ��������������������(y��ng)���҂�����ӰԺ��(sh��)��(j��)�������yĻ��(sh��)��(j��)��ԭ����ӰͶ��˾�ěQ���^���п��]����“�Ƿ��½�һ��ӰԺ”������“�Ƿ��½�һ���yĻ”���yĻ�Ľ��O(sh��)߀�ܵ�ӰԺҎ(gu��)ģ��׃����Ӱ푣��ڛQ�������ϲ���ôֱ�ӡ�����Ʊ�������A(y��)Ӌ��10%-15%���h(yu��n)�����Ј�������A(y��)�ڣ���ֱ����1-2���Ӱ��yĻͶ�Y���顣

���҇���Ӱ�����ځ�����ӰԺ�����ٸ߷������Ԝ�����Ʊ���ĸ߷���

�����yĻ���O(sh��)��Ʊ�������»���Ӱ푵ķ���(y��ng)�r�L���S��1-2�ꡣ�҂��y(t��ng)Ӌ���Ҹ��{(l��n)��Ŀǰ�ѽ�(j��ng)��������¶�˺�ͬ�r�L��30��ӰԺ��(sh��)��(j��)���l(f��)�F(xi��n)��2009�굽2014�꣬ӰԺ���O(sh��)�Ľ����r�L��u��1���ԃ�(n��i)������2�����ҡ������ԭ����Ҫ�Ѓɂ���1����ӰԺ��δ��ُ�������ռ��ĕr���cӰͶ��˾��ӆ�ϼs����Щֱ���ǰ�؛��˾����ӆ�ĕr�c���ڹ����ѽ�(j��ng)�^�����ُ��������Ҫ����֮�r���˕r��ʩ�����ڕ����^�̣�2����2010��֮����S���̘I(y��)�خa(ch��n)�Ļ𱬣�ُ�����ĵĽ��O(sh��)�_�l(f��)��(qu��n)�ѽ�(j��ng)��ȫ�ƽ��o���f�_(d��)�@��̘I(y��)�خa(ch��n)��˾��ͬ�rُ�����ă�(n��i)��ӰԺ�@һ�I(y��)�B(t��i)Ҳ���f�_(d��)�@�ӵ����^��˾������Ј�������ӰԺ���O(sh��)��ͬ��ӆ�ĕr�c������߀δ�_��֮ǰ�������r�L��˱����L��2�����ҡ�������������Ʊ�����ٵ����A(y��)�ڴ_��Ӱ���ӰͶ��˾��Ͷ�Y���飬��ô������(y��ng)��2017�°����2018����yĻ�����ϡ�

���Ҹ��{(l��n)�������U��ͬ������ĿǰӰԺ�Ĝ�(zh��n)��r�g�s��1.5-2������

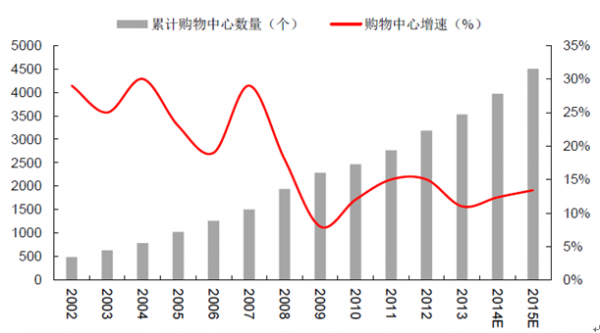

���������ڣ�ُ�����ĵĔU(ku��)���ٶ�֧�δ��߮a(ch��n)�yĻ���O(sh��)�ٶȡ�����(j��)RET�����̘I(y��)�خa(ch��n)�Ĕ�(sh��)��(j��)��2014��Ʊ������2000�f��367��ӰԺ95%��λ��ُ�����ă�(n��i)��2015��ӰԺƱ������ǰ50��(d��ng)�ЃH�б���UME�A�LJ��HӰ�Ǻͳɶ�̫ƽ��Ӱ�Ǟ���wӰԺ�����^����UME�A�LJ��HӰ���҂����l(f��)�F(xi��n)�����^Ӱ�˴Σ�99�f�ˣ����@����ͬ�n��̎��ُ�����ĵ�����ӰԺ���@�f���̈��܉��@�������������á������҂��Д࣬δ���������߮a(ch��n)�yĻ�Ľ��O(sh��)��������ُ������Ӱ�ǵ���ʽ���F(xi��n)��

2015��ȫ��Ʊ��ǰ20��Ӱ�Ǯ�(d��ng)�ЃHUME�A�LJ��HӰ�Dz���ُ�����Į�(d��ng)��

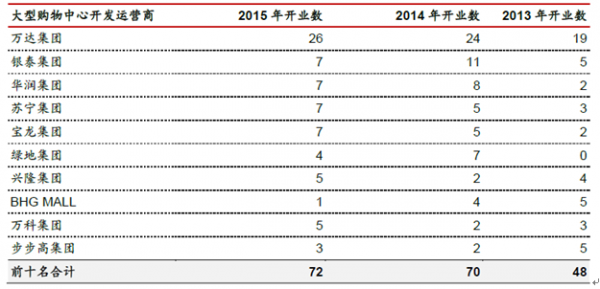

����ȫ����ُ�����Ĺ��o��δ���F(xi��n)���@�»�������҂��J(r��n)���yĻ�Ľ��O(sh��)��څ�������ǔ���ʽ�»���Ŀǰÿ��ȫ���̘I(y��)���ĵĹ��o����2010-2013���350��������u������500-600�����ң��Ј���δ���F(xi��n)�˟��E���@�������ڞ��yĻ�Ĺ��o���ṩ��(qi��ng)����֧�Ρ����̘I(y��)�خa(ch��n)���^��˾��ُ�������_�I(y��)��(sh��)��������������̘I(y��)�خa(ch��n)Top10���_�I(y��)������ƽ��(w��n)����څ�ݣ���Top100�������_�I(y��)���քe��194��168��121�ң��^����(sh��)�ϱ���ƽ��(w��n)�������S����(sh��)�U(ku��)��������»���ͬ��Ŀǰ�yĻ�Ļ���(sh��)��2016����������_(d��)��4�f�K���ң�8000���K���yĻ���������ܱ��ַ�(w��n)���������ٻ��S����2011-2015��CAGR��30%���ϻ�����20%���ҡ�

2012-2015��ȫ��ُ�����Ĺ��o�������ܾS����10%����

2015����Ҫ��ُ�������_�l(f��)���_�I(y��)��ُ�����Ĕ�(sh��)������ƽ��(w��n)

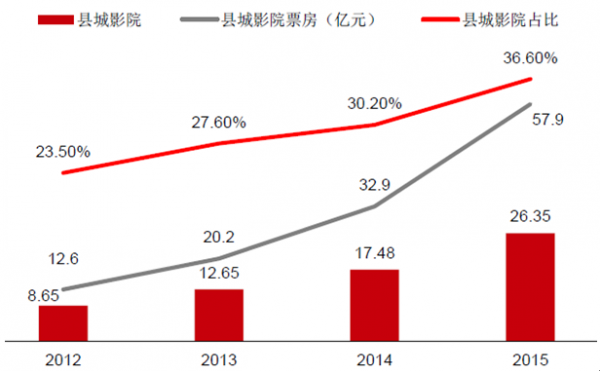

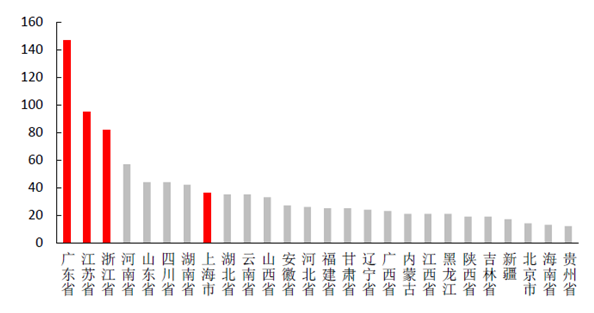

���������ڣ�֧���҇�����һ�����yĻ���O(sh��)���ǿh��ӰԺ�ĔU(ku��)���ٶȡ�����2014��ף��҇����мs3000���h���^(q��)��ȫ�����l(xi��ng)�˿ڔ�(sh��)��7.49�|���l(xi��ng)���˿ڞ�6.19�|�������^Ӱ��Ⱥ�dz���������h��ӰԺ��(sh��)��CAGR�_(d��)45%����ȫ��ӰԺ��(sh��)��CAGR��1.8�������@һ��(sh��)��(j��)�Ĕ�(sh��)ֵ���Д࣬���r�h��ӰԺҲ���y���F(xi��n)����ʽ�»�����ֹ2015�꣬�҇��h��ӰԺ��(sh��)��ռ�Ȟ�36.6%���ѽ�(j��ng)�ɞ�ȫ��Ժ������Ҫ�M�ɲ��֣������Ј��������L����Ҫ����֮һ��

2012-2016��h��ӰԺ��Ʊ����(f��)����������66%

�����F(xi��n)�A��Ʊ�����L����Ҫ����ӰԺ�U(ku��)��Ҏ(gu��)ģ�t�������������_�Ą�ӰԺ�½����o���a(b��)�N֧�֡��ИI(y��)��(n��i)��ͬ�|(zh��)�������ӄ��ИI(y��)��̭���O(ji��n)��څ��(y��n)���ƻ�ɫƱ�����ИI(y��)�ⲿ�����й�˾��BAT�ȴ��Y����������ИI(y��)�P����δ��5���(n��i)��һ������δ�γ�Ʒ��Ч��(y��ng)�Լ������ľ������\�D(zhu��n)���ܵ�ӰԺ��?q��)����Ȍ����R���ϡ�

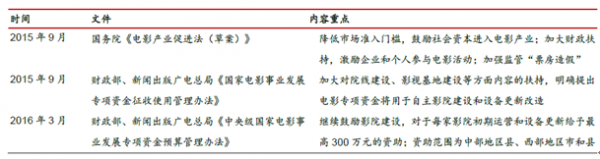

�������߭h(hu��n)�����w��ã��a(b��)�N֧�֮a(ch��n)�I(y��)Ҏ(gu��)ģ���U(ku��)��������(w��)Ժ�C���ġ��Ӱ�a(ch��n)�I(y��)���M(j��n)�����ݰ������ɞ�ָ��(d��o)�Ӱ�a(ch��n)�I(y��)��������(qi��ng)�ĸ�������ͨ�^�Ą�����������c�������Ј�Ҏ(gu��)�����o������֧�ֺ��a(b��)�N���Ӱ�a(ch��n)�I(y��)�������v�w�ṩָ���̈́��������m(x��)�����M(j��n)һ���Ą�ӰԺ�½������c�����������^(q��)�h�С�

�����Ӱ�a(ch��n)�I(y��)֧������

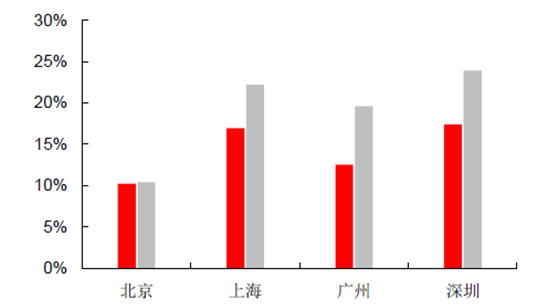

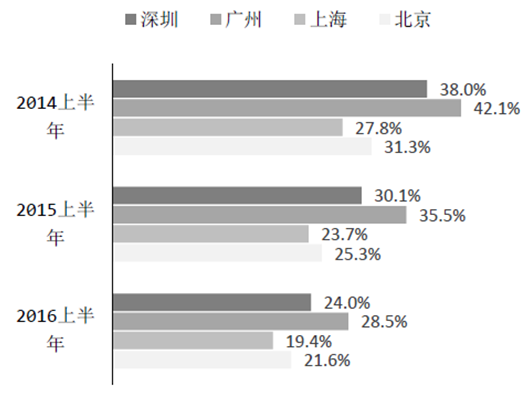

����һ�������M(j��n)����̭�{(di��o)���ڣ�СҎ(gu��)ģ��ُ��?q��)���Ժ���U(ku��)������Ҫ��ʽ��һ�����е��Ј�Ͷ����ӡ���������ϝq�ӿ죬δ��3���(n��i)����СҎ(gu��)ģ��ُ�ļ��б��l(f��)�^(q��)��2016H1���ϏV���Ĵ����ӰԺ��(sh��)��������19%�����^Ʊ���q��5���ٷ��c����������e�s�p����r�£�����ѽ�(j��ng)ʮ�����@��ͬ�r���½�ӰԺ���ʼӿ첻��ϡ��Ј����жȣ�2016�ϰ���CR10ͬ���»�5.3%���Ϻ�CR10�ѽ�(j��ng)���M(j��n)20%�ԃ�(n��i)�����жȳ��m(x��)�½���������ُ���Ͽ��g��δ�γ�Ʒ���B�i��ӰԺ�����ȳɞ鲢ُ����

һ������ӰԺ�������^Ʊ������

һ������ӰԺCR10�����½�

���������������M(j��n)�������ڣ����Ж|���^(q��)Ժ���U(ku��)������“�Խ�+��ُ”������ʽ�����������е�ӰԺ���O(sh��)�д����Ј��հף�����ӰԺ�Ծ�������Ʊ���ĝ���������(j��)����(li��n)�Д�(sh��)��(j��)���^ȥ5����ȫ��ُ�����Ŀ�������e������ƽ�����ٞ�21%������һ�����е����كH��12%���f���̘I(y��)�خa(ch��n)�U(ku��)�����İl(f��)�_(d��)������������������w�ơ�δ��2������l(f��)�_(d��)����ُ�����Ŀ������������M(j��n)һ������60%��ӰԺ����ُ�����ľۼ����������ƘI(y��)�B(t��i)���������^��U(ku��)����

δ��2���������ُ�������Ԍ�����60%�������L

�����������³��Ќ���δ��Ժ���½�ӰԺ�������^(q��)��2014���ԁ����ľ�ӰԺ��(sh��)ռ��څ�����ӣ������������³��е�Ʊ��ؕ�I(xi��n)�������߸ߡ����^���������M������ȫ���ھ��^�������M�������^��C������2016�괺��(ji��)�nƱ���ĸ����C��“С�(zh��n)����”�����ߵ����M���������S��ُ�����ĵ��_�����҂��J(r��n)��δ���������µij��Ќ��ɞ�Ժ��չ�_Ҏ(gu��)ģ��ِ����Ҫ�^(q��)��

2014-2016���������ӰԺ��(sh��)��ռ��

�������³���Ʊ��ռ�������߸�

�����Č��H��(sh��)��(j��)�Ͽ���2016��ǰ����������ӰԺ��Ȼ�������غ��l(f��)�_(d��)�^(q��)�����ľ����С�ͬ�r���ڲ���ӰԺ�\�I�ӽ�ӯ��߅�������б����ϵ������Y���J�D��(y��u)�|(zh��)ӰԺ�Ԍ��F(xi��n)���ٔU(ku��)����СҎ(gu��)ģ��ُ��¶���ߣ�������������ُ���Ժ����������ُ�������HӰ�ǡ��в��������е��Ј��հ��^������ӰԺ�ؽ��������^(q��)�������������³��������^Ӱ��(x��)�Tδ�γɡ������̘I(y��)�^(q��)���������㣬Ͷ�Y�ؽ����M(j��n)�Ȼ�����ӡ�

2016��ǰ����������ӰԺ��Ҫ�����ږ|���^(q��)�������³���

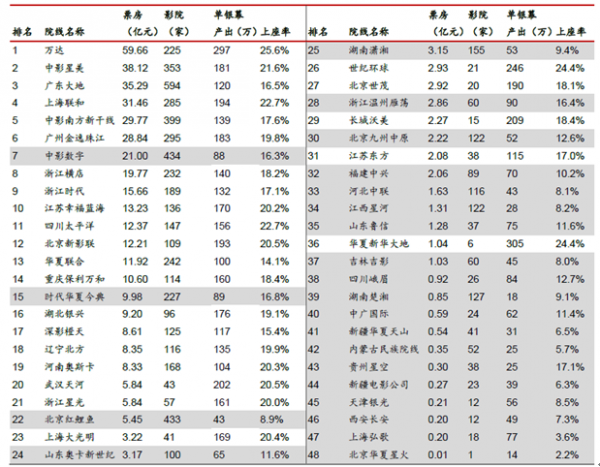

��Ӱ���F(tu��n)Ͷ�Y���O(sh��)ӰԺ����������ЃAб

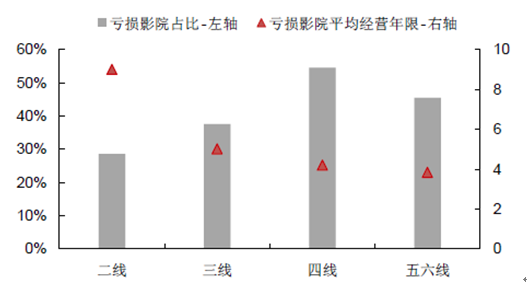

�������ľ�ӰԺ��(j��ng)�I���ƣ�ӯ�������^�����L�ؿ����ڡ����ľ�ӰԺ������ڼ������|(zh��)������Ժ���h�r�����ͳɱ����������^�������ӰԺ�\�IЧ��ƫ�ͣ��籱���t���~Ժ����λ�h������ӰԺ���ˣ�����ӰԺ��(sh��)������ȫ��ǰ�����������ʺ͈����˴��h(yu��n)�h(yu��n)������ИI(y��)ƽ��ˮƽ���r���A�Ľ��Ժ���³����������У�����ӯ�����F(xi��n)�»���ͬ�r�����ľ����е��^Ӱ��(x��)�T߀δ��ȫ�B(y��ng)�ɣ��˾��^Ӱ�l���^��ֱ��Ӱ�Ʊ���؈��˿��ܶ��^�͡����Mُ�I���^��ʹ�÷�Ʊ������ʮ��������������������е��㽭�r��Ժ����(j��ng)�I��r����������̝�pӰԺ����ֲ����������³��У����_�I(y��)����ƽ����4�����ϡ�

2015��ȫ��Ժ���У����yĻ�a(ch��n)������100�f��Ժ����ֲ��ں��?y��n)^(q��)

�㽭�r��Ժ����̝�pӰԺ����ֲ����������³��У�2015��H1��(sh��)��(j��)��

����ُ�����Ľ��O(sh��)�ž���������ӰԺ�½����A(y��)Ӌ�yĻ��(sh��)����?q��)��?����_(d��)�컨�塣��2011��ُ�����Ľ��O(sh��)�ٶȷž���ӰԺ���L���_ʼ�߳��ٲ��������cُ�������»���Ͷ�Y���һ�¡����ڃ��ߵ����L���g����P(gu��n)(li��n)���҂��A(y��)Ӌδ��5���yĻ�����ٌ�������20%-15%�^(q��)�g��(n��i)��ͬ�ڣ�ӰԺ��ُ������Q��Ժ������Ҫ�U(ku��)����ʽ��

���������˿ڸ��w���@һָ��(bi��o)���҂���ُ�����ĵ��Ј����g�����ο��㣺һ�������̘I(y��)�خa(ch��n)څ��ͣ����ϏV����������ÿ��ُ������ƽ�����w�˿�12.3�f�ˣ��ӽ�����ƽ��12.9�f�˵�ˮƽ�����O(sh��)һ��ُ�������o�B(t��i)���w�˿�13�f�ˣ�����ȫ��1-5�������˿ڽy(t��ng)Ӌ��ÿ�����зքe��Ҫ130����70����34����10����5��ُ�����ģ�ȫ���ӿ��s��7000������ÿ������400��ُ�����Ĝy�㣨2011���ԁ�ُ�����ĵ����������428�ң����A(y��)Ӌ��2021��ُ�����Ľ��O(sh��)�_(d��)���컨�壬5��CAGR��8%�������A(y��)ӋӰԺ���O(sh��)�cُ�����ĔU(ku��)���ٶȱ���ͬ����δ��5��ӰԺ���L�ʌ�������9%-6%�^(q��)�g��(n��i)���yĻ��(sh��)���ٻ�����20%-15%�^(q��)�g��(n��i)����2021��ȫ��ӰԺ��(sh��)�����_(d��)��1�f�ң��yĻ��(sh��)�s�_(d��)��8.7�f�K��

ӰԺ�U(ku��)���cُ������������uһ��

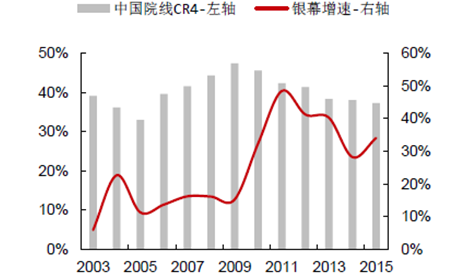

����Ŀǰ����(n��i)Ժ�����ж��^�ͣ�CR4��37%�ӽ�������Ҏ(gu��)ģ����ǰ��ˮƽ���S��ӰԺ���O(sh��)���|���컨�壬Ʊ�����L�ؚw���Ԏ���ӰԺ��ֵ�A(y��)��څ��һ�£�ͬ�r������������ӰԺ����������ʹ�Å^(q��)����Ժ���������F(xi��n)�ֻ�������Ժ������������Y����Ժ��֮�g�����ϻ�?q��)��?����Ҏ(gu��)ģչ�_��

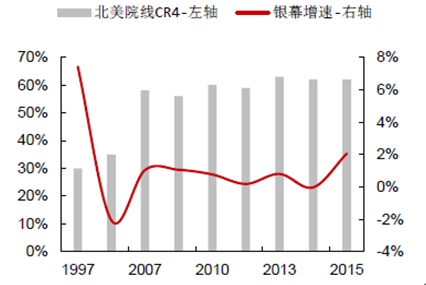

�����yĻ�����cԺ���ļ��ж�ˮƽ�ʷ����P(gu��n)ϵ������(n��i)Ժ��CR4��37%���ڴ��������Ͽ��g�������P(gu��n)ϵ��ԭ�������yĻ�ž�����֮���^���w�S�̞������L�����ȡ��ُ��ʽ����ʽ�U(ku��)���������L�ʡ���˱����Ј���1999��ǰ��(j��ng)�vʮ���yĻ�U(ku��)���ڣ�96-99��߶���ĭ���������S�yĻ�����E����Ժ���M(j��n)���Ҏ(gu��)ģ���ϣ���CR4��10��r�g���35%������60%���ϡ�Ŀǰ����(n��i)Ժ��CR4��37%���yĻ�����»��ѳ�څ�ݵ�߀δ�|���P�ף���(d��ng)ӰԺ���O(sh��)�uڅ�ӽ��컨�壬Ժ�����жȻ�?q��)��_ʼ���������

����Ժ��CR4���yĻ�����»����g������60%

�Ї�Ժ��CR4���ڴ���������g

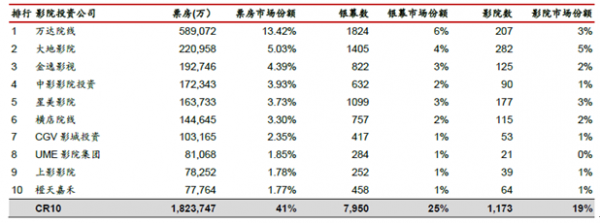

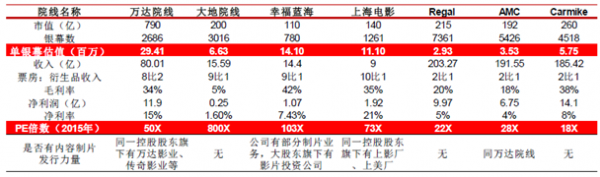

���������ӰͶ��˾�����yĻ��Ӌ�㣬��ô�Ј����жȌ��H�Ϸdz��͡����҇����Ӱ�a(ch��n)�I(y��)��У�Ժ����һ���Ӱ�l(f��)�����w���������ӰԺ�y(t��ng)һ����(y��ng)ӰƬ����ӰͶ��˾���漰�l(f��)�ИI(y��)��(w��)��ֻͶ�YӰԺ���M(j��n)��ӰԺ�����Y�a(ch��n)���O(sh��)���҇�����ǰʮ��Ժ���г��f�_(d��)֮�⣬�������в��ּ���Ժ���������ӰԺͶ�Y��˾Ӌ��Ʊ�����yĻ���жȕ��l(f��)�F(xi��n)���͡��҇�ǰ10��ӰͶ��˾��Ʊ�����жȞ�41%���yĻ���жȞ�25%��ӰԺ���Ј����жȃH��19%������һ���f�_(d��)Ժ����Ʊ�����жȞ�13.5%���ң��ǵڶ�����ص�2.7��������h(yu��n)����Ժ��Ӌ��Ʊ�����~�r����f�_(d��)�c�ڶ������֮�g1.7���IJ������@�f����ӰͶ��˾�ĽǶȣ������ϵĿ��g�h(yu��n)��Ժ����

2015���҇�TOP10ӰԺͶ�Y��˾�ļ��ж���r

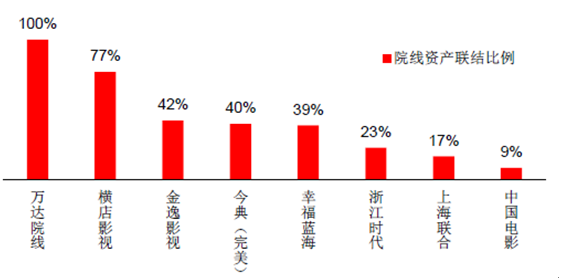

����Ժ����˾������ُ���¼���ӰԺ���D(zhu��n)���Y�a(ch��n)(li��n)�Y(ji��)�͌�����I(y��)�����ԡ��҂���ǰ��ӑՓ���Y�a(ch��n)(li��n)�Y(ji��)�͵�ӰԺӯ�������h(yu��n)�h(yu��n)���ڼ����ͣ���δ��Ժ����ӯ����������������Ҫ����Ŀǰ�����ѽ�(j��ng)���к͜�(zh��n)�����е�Ժ���Y�a(ch��n)(li��n)�Y(ji��)����������ӰͶ��˾����ӰԺ/Ժ������ӰԺ���ֶ������^����������g��Ժ��һ�����������Y���������͵،�����ӰԺ�D(zhu��n)���Y(li��n)ӰԺ����Ժ����˾�ṩ���ĘI(y��)�����ԡ�

���҇���������Ժ���������Y�a(ch��n)(li��n)�Y(ji��)�ı��������M(j��n)һ�����

�����Y���Ј�Ŀǰ����Ժ���Ĺ�ֵ��(d��ng)���ѽ�(j��ng)��ӳ���ֲ�ُ�A(y��)�ڡ��҇�ĿǰԺ���ĆΉK�yĻ��ֵ���@���ڇ���ͬ�У�����ӯ������������������Խ�ጆΉK�yĻ5-10���Ĺ�ֵ����҂��J(r��n)�������ѽ�(j��ng)���ַ�ӳ��ُ��������СԺ�����~���A(y��)�ڡ����҂��J(r��n)�鴹ֱ�a(ch��n)�I(y��)朵������A(y��)����δ��ȫ��ӳ�ڹ�ֵ��(d��ng)�У����Ͷ�YԺ������Ҫ߉��(y��ng)ԓ�������䷴����ُ����(n��i)�ݵ�������Ŀǰ���҇�����������Ը����Ӱ�a(ch��n)�I(y��)朴�ֱ���ϵ���Ҫ�ǻ�(li��n)�W(w��ng)��I(y��)��Ժ�����Ӱ�l(f��)�й�˾�������ɷ�Ҳ�����ӄݣ���(li��n)�W(w��ng)��˾���Y��������Ƿȱ��ُ���Y�a(ch��n)�ěQ�ĺ��\�I�������l(f��)�й�˾�ĬF(xi��n)������r���^�ͬ��Ƿȱ�������Y�a(ch��n)������������Ժ����˾Ŀǰ��̎����õķ�����ُ�U(ku��)���ڮ�(d��ng)�С�

�҇�Ժ���Ĺ�ֵ���r���ѽ�(j��ng)�[�����ֲ�ُ�A(y��)��

�����������İ��(qu��n)�wԭ�������У��D(zhu��n)�d���H�����������Ϣ֮Ŀ�ģ������֙�(qu��n)�О飬Ո��һ�r�g(li��n)ϵ�҂��Ļ�h�����]�䣺cidr@chinaidr.com��

�����������İ��(qu��n)�wԭ�������У��D(zhu��n)�d���H�����������Ϣ֮Ŀ�ģ������֙�(qu��n)�О飬Ո��һ�r�g(li��n)ϵ�҂��Ļ�h�����]�䣺cidr@chinaidr.com�� -

- ���c�YӍ

- 24С�r

- ������

- ������

- ����ݷ���(w��)+�������ߡ��x���]݆�a(ch��n)�I(y��)��l(f��)չ ��ͧ�����γɞ�����e���x��

- ǰ11�����L���ÿ���Ӌ�s4500�f�˴� �ѳ�ȥ��ȫ�꿂��(sh��)

- ���ӿ콨�O(sh��)��������Ӱ������Ї���ɫ�����Q(m��o)�ۡ�

- �뾳��ѩ���A(y��)ӆ������L

- ��������2024����W(xu��)�؇�49.5�f�� ͬ�����L19.1%

- �ھ����Ļ���ů������ ���(zh��n)��С���á����l(f��)�������M�����c��

- �~�r�����߄ݻ��ȓP����

- ���⺞+�ⶐ���S��M�ό�����׃���� ���Ї��Ρ����Ї�ُ���ʬF(xi��n)�����c����׃��

- ȫ��λ�����e�롰�M��ȭ������(w��)��ѩ�� ����ѩ�ѳ��Ќ��F(xi��n)��܇���D(zhu��n)�˟o�p㕽�

- �Ї����A(ch��)�������HՓ�����Ϻ��e��

���F(xi��n)�ڵ�λ�ã���� �ИI(y��)�ӑB(t��i) 2016���Ї��ӰԺ���Ј��F(xi��n)�Ʊ�����뼰�yĻ���O(sh��)���g�A(y��)�y