-

2016年我國銀行業(yè)市場狀況及格局分析

2016/4/6 10:46:55 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關(guān)閉】

核心提示:(一) 概述產(chǎn)業(yè)信息網(wǎng)發(fā)布的《2016-2022年中國銀行業(yè)全景調(diào)研及投資前景預測報告》顯示:自改革開放以來,我國經(jīng)濟增長迅猛,呈現(xiàn)出巨大的發(fā)展?jié)摿Α8鶕?jù)國家統(tǒng)計局統(tǒng)計,2014年我國國內(nèi)生產(chǎn)總值(GDP)和進出口總額分別為 568,8(一) 概述

產(chǎn)業(yè)信息網(wǎng)發(fā)布的《2016-2022年中國銀行業(yè)全景調(diào)研及投資前景預測報告》顯示:自改革開放以來,我國經(jīng)濟增長迅猛,呈現(xiàn)出巨大的發(fā)展?jié)摿Α8鶕?jù)國家統(tǒng)計局統(tǒng)計,2014年我國國內(nèi)生產(chǎn)總值(GDP)和進出口總額分別為 568,845 億元和264,334 億元。在 2008 年至2014年間我國 GDP 的年均復合增長率為 10.25%。作為全球經(jīng)濟增長最快的國家之一,我國已成為世界第二大經(jīng)濟體。

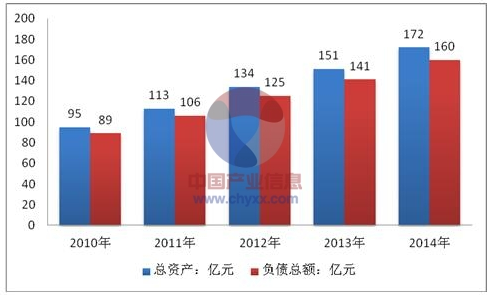

2010-2014年我國銀行業(yè)資產(chǎn)情況

下表為 2008年至 2014年我國GDP、人均 GDP 和進出口總額情況:

項目2008年2009年2010年2011年2012年2013年2014年GDP(億元)316,752345,629408,903484,124534,123588,019568,845人均 GDP(元)23,91225,96330,56736,01839,54443,32046,629進出口總額(億元)179,921150,648201,722236,402244,160258,169264,334數(shù)據(jù)來源:國家統(tǒng)計局

作為我國經(jīng)濟體系的重要組成部分,銀行業(yè)是我國投融資體系的基礎,是經(jīng)濟發(fā)展的重要資金來源。根據(jù)國家統(tǒng)計局統(tǒng)計, 2013年全年社會融資規(guī)模為17.32萬億元。其中,本外幣各類貸款社會融資規(guī)模共計 9.48 萬億元,占整個社會融資總規(guī)模的54.73%。

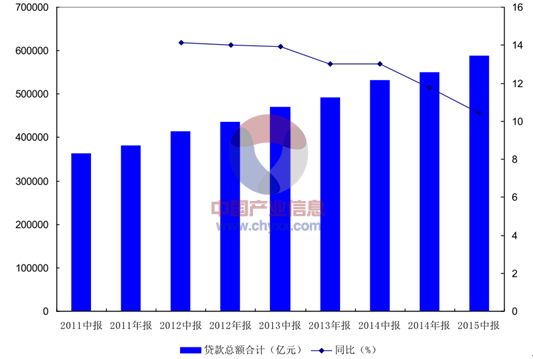

近年來,我國經(jīng)濟的高速增長推動了銀行業(yè)的快速發(fā)展。根據(jù)國家統(tǒng)計局統(tǒng)計,截至 2014 年 12 月 31 日,我國全部金融機構(gòu)本外幣各項存貸款余額分別為117.37萬億元和86.79 萬億元,在2007年至 2014年間的年均復合增長率分別為16.57%和 17.68%。下表為 2007 年至 2013 年我國全部金融機構(gòu)本外幣存貸款情況:

單位:億元

項目2008年2009年2010年2011年2012年2013年2014年年均復合增長率(2008-2014)各項存款余額478,444612,006733,382826,701943,1021,070,581,173,73516.13%其中:企業(yè)存款164,386224,357252,960306,327345,124380,070591,06923.77%儲蓄存款221,503264,761307,166333,955410,201465,437489,79814.14%各項貸款余額320,049425,596 50509,226581,893672,875766,327867,86818.09%其中:短期貸款128,571151,353171,237217,480268,152311,772336,37117.39%中長期貸款164,160235,579305,127333,746363,894410,346471,81819.24%數(shù)據(jù)來源:中國人民銀行

隨著我國市場經(jīng)濟的不斷發(fā)展以及金融體制改革的深化,小微企業(yè)信貸、涉農(nóng)信貸呈現(xiàn)供求兩旺。根據(jù)中國人民銀行統(tǒng)計,2014 年全國銀行金融機構(gòu)的小微企業(yè)貸款余額15.46 萬億元,同比增長 15.5%,增速比上年末高1.3 個百分點,增速分別比同期大、中型企業(yè)貸款增速高 6.1 個和 4.8 個百分點,高于各項貸款增速1.9 個百分點;2014年主要金融機構(gòu)及農(nóng)村合作金融機構(gòu)、城市信用社、村鎮(zhèn)銀行、財務公司本外幣農(nóng)村貸款余額 19.44 萬億元,同比增長12.4%。

貸款總額

我國居民收入水平的不斷提高帶動個人金融產(chǎn)品和服務需求的持續(xù)增長。根據(jù)國家統(tǒng)計局統(tǒng)計,2005 年我國全部金融機構(gòu)人民幣個人消費貸款余額為 2.2萬億,2014年為15.37 萬億,2005-2014年的年均復合增長率為 24.11%,增長顯著。

加入 WTO以來,我國遵循承諾開放市場準入,外資銀行紛紛搶灘國內(nèi)市場,使得我國銀行業(yè)市場的內(nèi)、外部競爭變得異常激烈,國內(nèi)商業(yè)銀行的經(jīng)營環(huán)境已發(fā)生重大變化。國內(nèi)商業(yè)銀行尤其是中小型銀行,采取差異化的經(jīng)營戰(zhàn)略,避開已過度競爭的城市、大企業(yè)等市場,運用獨特眼光選擇農(nóng)村、中小企業(yè)等尚待開發(fā)的銀行服務市場,是其迅速提升核心競爭力、獲取豐厚盈利的有效途徑。

2013年,金融改革呼聲漸高,與銀行業(yè)息息相關(guān)的利率市場化改革步伐加速。2013年7月19日,人民銀行宣布進一步推進利率市場化改革措施,包括放開貸款利率下限,取消票據(jù)貼現(xiàn)利率管制,對農(nóng)信社放開貸款利率上限,同時維持個人住房貸款利率浮動區(qū)間不變。取消貸款利率下限后,銀行將加大中小企業(yè)融資成本以平衡收益,或?qū)⒓觿∑髽I(yè)貸款利率的兩極分化。黨的十八屆三中全會進一步明確了“完善人民幣匯率市場化形成機制,加快推進利率市場化”的要求。2015年10月23日,中國人民銀行宣布對商業(yè)銀行和農(nóng)村合作金融機構(gòu)等不再設置存款利率浮動上限,這標志著我國利率管制基本放開,金融市場主體可按照市場化的原則自主協(xié)商確定各類金融產(chǎn)品定價。

(二) 國內(nèi)商業(yè)銀行市場格局

根據(jù)銀監(jiān)會統(tǒng)計,2014年末國內(nèi)銀行業(yè)金融機構(gòu)資產(chǎn)、負債、所有者權(quán)益情況如下:

單位:億元

機構(gòu)總資產(chǎn)總負債所有者權(quán)益金額占比金額占比金額占比大型商業(yè)銀行①673,05140.02%620,71139.81%52,34042.75%股份制商業(yè)銀行②310,89718.49%291,76318.71%19,13415.63%城市商業(yè)銀行180,84210.75%168,37210.80%12,47010.18%農(nóng)村金融機構(gòu)③221,24313.16%204,90513.14%16,33813.34%其他類金融機構(gòu)④295,57717.58%273,42517.54%22,15218.09%合計1,681,611100.00%1,559,175100.00%122,436100.00%數(shù)據(jù)來源:銀監(jiān)會2014年年度統(tǒng)計信息

注:①包括中國工商銀行、中國農(nóng)業(yè)銀行、中國銀行、中國建設銀行和交通銀行;

②包括中信銀行、中國光大銀行、華夏銀行、廣發(fā)銀行、平安銀行(與原深圳發(fā)展銀行合并)、招商銀行、上海浦東發(fā)展銀行、興業(yè)銀行、中國民生銀行、恒豐銀行、浙商銀行和渤海銀行;

③包括農(nóng)村商業(yè)銀行、農(nóng)村合作銀行、農(nóng)村信用社和新型農(nóng)村金融機構(gòu);

④其包括政策性銀行及國家開發(fā)銀行、外資銀行、非銀行金融機構(gòu)和郵政儲蓄銀行 大型商業(yè)銀行:自成立以來,大型商業(yè)銀行一直是國內(nèi)企業(yè),特別是國有企業(yè)融資的主要來源。截至2014年末,大型商業(yè)銀行的總資產(chǎn)占國內(nèi)銀行機構(gòu)總資產(chǎn)的40.02%。

股份制商業(yè)銀行:截至2014年末,國內(nèi)共有12家全國性股份制商業(yè)銀行,均獲得在全國范圍內(nèi)經(jīng)營銀行業(yè)務的資質(zhì),其總資產(chǎn)占國內(nèi)銀行機構(gòu)總資產(chǎn)的18.49%。

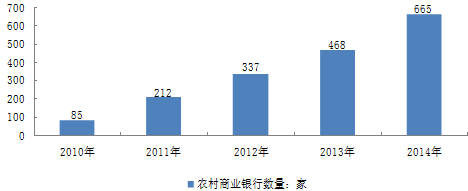

城市商業(yè)銀行:截至2014年末,城市商業(yè)銀行總資產(chǎn)占國內(nèi)銀行機構(gòu)總資產(chǎn)的10.49%。傳統(tǒng)上城市商業(yè)銀行的業(yè)務僅限于在當?shù)爻鞘兄薪?jīng)營,近年來,隨著政府對銀行業(yè)監(jiān)管理念的轉(zhuǎn)變,銀監(jiān)會出臺了《城市商業(yè)銀行異地分支機構(gòu)管理辦法》,允許部分城市商業(yè)銀行在符合監(jiān)管要求的前提下,實現(xiàn)跨區(qū)經(jīng)營。農(nóng)村商業(yè)銀行:2014年,農(nóng)村商業(yè)銀行的資產(chǎn)規(guī)模和家數(shù)呈現(xiàn)了爆發(fā)性增長,截至2014年末,農(nóng)村商業(yè)銀行的總家數(shù)由2013年末的468家增加至665家。

農(nóng)村商業(yè)銀行前身為農(nóng)村信用社。1996 年國務院頒布的《國務院關(guān)于農(nóng)村金融體制改革的決定》(國發(fā)[1996]33 號)確立了“建立和完善以合作金融為基礎,商業(yè)性金融、政策性金融分工協(xié)作的農(nóng)村金融體系”的指導思想,同時決定農(nóng)村信用社與中國農(nóng)業(yè)銀行脫離隸屬關(guān)系,并且提出在城鄉(xiāng)一體化程度較高的地區(qū)組建農(nóng)村合作銀行。

2010-2014年我國農(nóng)村商業(yè)銀行數(shù)量變化情況(單位:家)

2001 年,為進一步深化農(nóng)村金融體制改革,人民銀行下發(fā)《關(guān)于在江蘇省試點組建農(nóng)村商業(yè)銀行的批復》[銀復(2001)60號],選擇地方經(jīng)濟發(fā)展水平較高的江蘇省常熟市、張家港市、江陰市率先進行地方性股份制商業(yè)銀行改革試點,批準上述3個地區(qū)在原農(nóng)村信用聯(lián)社基礎上,由農(nóng)戶、個體工商戶、各類企業(yè)和其它經(jīng)濟組織自愿出資入股,分別改制設立為 3 家農(nóng)村商業(yè)銀行。2003 年,在前期農(nóng)村金融改革試點的基礎上,國務院下發(fā)《國務院關(guān)于印發(fā)深化農(nóng)村信用社改革試點方案的通知》(國發(fā)[2003]15 號),按照“因地制宜、區(qū)別對待、分類指導”的原則,推進各地的農(nóng)村信用社根據(jù)實際情況選擇股份制、股份合作制等新的產(chǎn)權(quán)模式。根據(jù)上述文件精神,2004 年起陸續(xù)組建了江蘇吳江、江蘇昆山、上海、北京、深圳等農(nóng)村商業(yè)銀行。經(jīng)銀監(jiān)會批準,農(nóng)村商業(yè)銀行可經(jīng)營《中華人民共和國商業(yè)銀行法》規(guī)定的部分或全部業(yè)務。

2004 年 6 月 5 日,國務院下發(fā)《關(guān)于明確對農(nóng)村信用社監(jiān)督管理職責分工指導意見的通知》(國辦發(fā)[2004]48 號),明確了“國家宏觀調(diào)控、加強監(jiān)管,省級政府依法管理、落實責任”的監(jiān)管原則,建立省級政府、信用社省級管理機構(gòu)、銀監(jiān)會、人民銀行分工合作,對農(nóng)村金融機構(gòu)的新監(jiān)管體系。

農(nóng)村商業(yè)銀行作為農(nóng)村金融改革的產(chǎn)物,憑借其靈活的管理體制、高效的業(yè)務流程、規(guī)范的公司治理等優(yōu)勢,扎根農(nóng)村市場,開拓經(jīng)營,成為農(nóng)村金融市場的領(lǐng)跑者。2013 年,農(nóng)村商業(yè)銀行的資產(chǎn)規(guī)模和家數(shù)呈現(xiàn)了爆發(fā)性增長,截至2013年末,農(nóng)村商業(yè)銀行的總家數(shù)由2012年末的337家增加至468家。截至2014年末,農(nóng)村金融機構(gòu)總資產(chǎn)占國內(nèi)銀行機構(gòu)總資產(chǎn)的 13.16%。

隨著我國新農(nóng)村建設的不斷發(fā)展、農(nóng)村金融改革的不斷深化以及國家對社會主義新農(nóng)村建設投入的不斷增加,農(nóng)村商業(yè)銀行憑借體制及在客戶市場的優(yōu)勢,在農(nóng)村金融領(lǐng)域具有極大的發(fā)展空間。

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如有侵權(quán)行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 2016年我國銀行業(yè)市場狀況及格局分析