-

2016年中國建筑行業(yè)市場現(xiàn)狀分析及發(fā)展趨勢預(yù)測

2016/5/11 10:44:46 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關(guān)閉】

核心提示:一、2015年中國建筑行業(yè)現(xiàn)狀分析 1、2015年,上市建筑工程企業(yè)(SW)收入和凈利潤增速持續(xù)放緩。2015年,上市建筑工程企業(yè)(SW)共實現(xiàn)營業(yè)收入36152.64億元,較2014年增長4.70%;實現(xiàn)營業(yè)利潤1400.31億元,較2一、2015年中國建筑行業(yè)現(xiàn)狀分析

1、2015年,上市建筑工程企業(yè)(SW)收入和凈利潤增速持續(xù)放緩。2015年,上市建筑工程企業(yè)(SW)共實現(xiàn)營業(yè)收入36152.64億元,較2014年增長4.70%;實現(xiàn)營業(yè)利潤1400.31億元,較2014年增長5.15%;實現(xiàn)歸屬于母公司凈利潤1000.57億,較2014年上漲7.56%。

上市建筑工程企業(yè)(SW)營運數(shù)據(jù)匯總

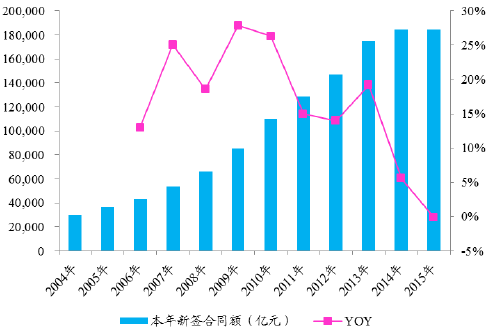

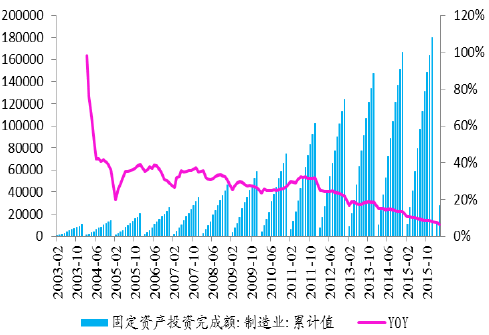

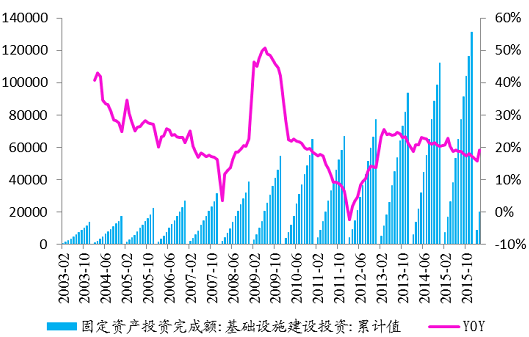

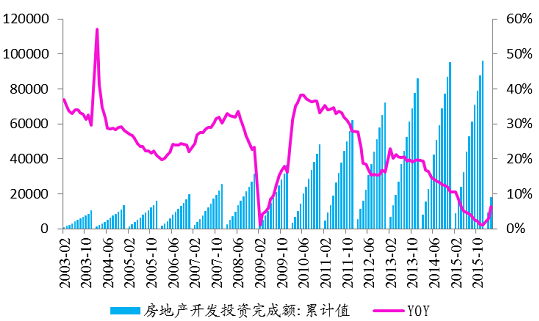

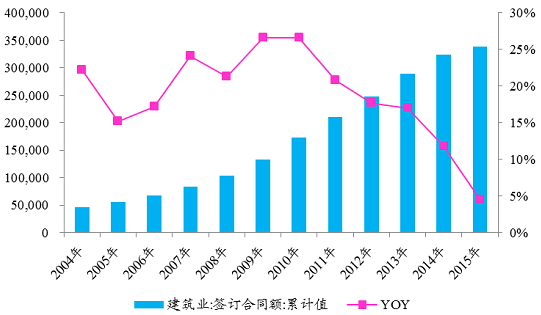

項目(億元)20082009201020112012201320142015營業(yè)總收入12,559.1216,982.5822,543.1924,800.9827,167.8531,173.2434,269.5336,152.64YOY(%)24.0534.8631.539.27.9814.679.44.7營業(yè)總成本12,247.6416,407.1921,866.8023,978.6326,429.3430,139.0133,074.1634,864.79YOY(%)26.6333.9633.289.6610.2214.049.745.41營業(yè)利潤342.23571.04732.22878.22860.521,152.941,302.261,400.31YOY(%)-18.5467.1526.5317.83-3.9833.1312.215.15利潤總額363.82605.01769.16933.2906.011,213.411,361.501,461.73YOY(%)-16.6166.3924.5119.13-533.1211.485.06歸屬于母公司凈利潤233.46412.19514.6640.22605.04809.839061,000.57YOY(%)-10.3976.9621.6421.9-7.5233.1411.077.562、2015年建筑工程行業(yè)實現(xiàn)新簽合同總額18.44萬億元,同比下降0.12%,為近十年來首次出現(xiàn)負增長。2015年建筑工程行業(yè)新簽合同總額增速較2014年增速下降5.68個pct,主要源于制造業(yè)和房地產(chǎn)開發(fā)投資增速大幅度下滑的共同作用。從驅(qū)動建筑行業(yè)需求的三大投資情況來看,2015制造業(yè)投資增速為8.10%,較上年下降5.40%;基建投資增速為17.29%,較上年下降3%;房地產(chǎn)開發(fā)投資增速為1.00%,較上年下降9.50個%,由此可見2015年建筑工程行業(yè)新簽合同增速大幅下降主要源于固定資產(chǎn)投資增速的下滑。

2004-2015年中國建筑業(yè)新簽合同增速

2003-2015年中國制造業(yè)投資累計值及增速

2003-2015年中國基建投資增速

2003-2015年中國房地產(chǎn)開發(fā)投資增

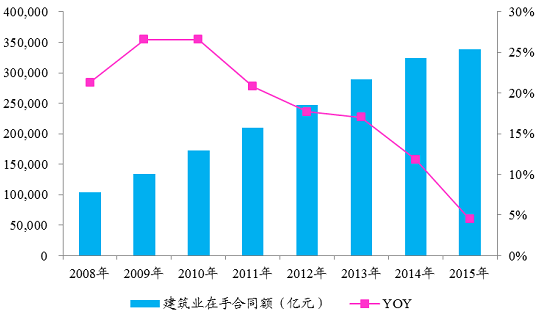

2015年建筑工程行業(yè)在手合同增速4.49%>新簽合同總額增速-0.12%,說明2015年在新簽訂單增速下滑的背景下,存量訂單的去化速度也在逐漸放緩,與部分上市公司反映的經(jīng)營情況基本吻合。2015年建筑工程行業(yè)實現(xiàn)在手合同總額33.80萬億元,同比增長4.49%。

2004-2015年建筑業(yè)累計簽訂合同同比增長

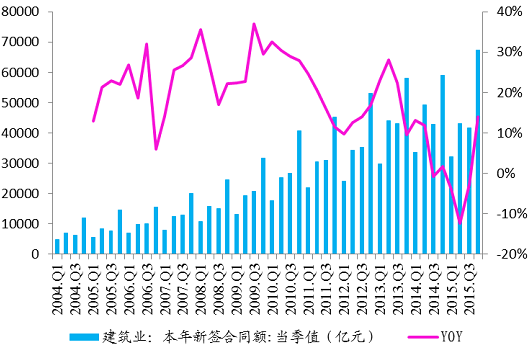

分季度來看,建筑業(yè)新簽訂單總額有所回暖。2015年Q1、Q2、Q3建筑工程行業(yè)分別實現(xiàn)新簽合同總額 3.23 3.23 萬億元、 4.32 4.32 萬億元、 4.17 4.17 萬 億元、 6.72 6.72 萬億元, 分別 同比增長 -3.953.953.95 %、-12.30 12.3012.30 %、-2.65 2.65 %、13.97 13.9713.97 %。

2004-2015年建筑業(yè)季度新簽訂單

2008-2015年建筑業(yè)在手合同總額同比增長

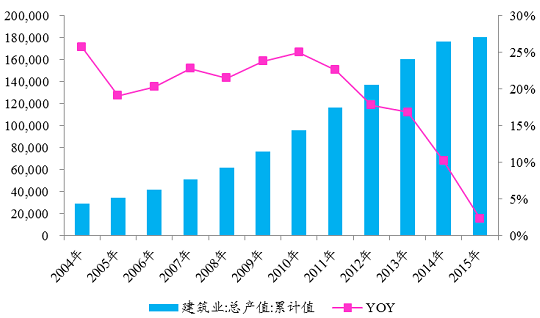

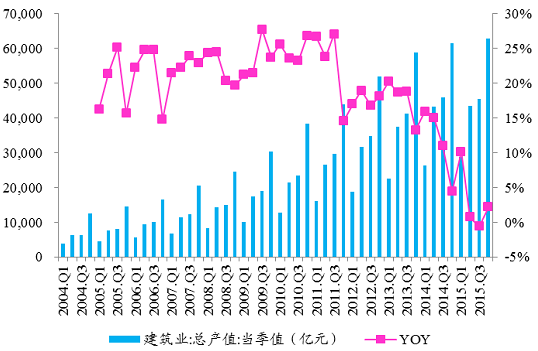

3、2015建筑工程行業(yè)實現(xiàn)總產(chǎn)值18.08萬億元,同比增長2.29%,增速較2014年下降7.90%,產(chǎn)值增速自2010年達到峰值之后持續(xù)下降。分季度來看,Q2-Q4季度產(chǎn)值增速低位震蕩。2015年Q1、Q2、Q3、Q4分別實現(xiàn)產(chǎn)值2.89萬億元、4.35萬億元、4.56萬億元、6.28萬億元,分別同比增長10.13%、0.74%、-0.60%、2.19%,Q3產(chǎn)值增速為負,為近十年來的首次負增長;受新簽訂單增速回暖,Q4產(chǎn)值增速亦有所回升;

2004-2015年中國建筑業(yè)產(chǎn)值增速

2015年建筑、行業(yè)季度產(chǎn)值價格波動

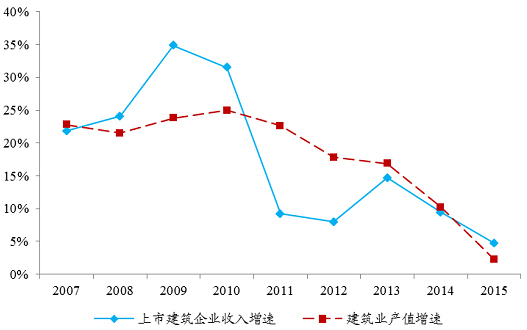

4、2015年上市建筑工程公司實現(xiàn)營業(yè)總收入36152.64億元,較2014年同期增長4.70%。

分季度來看,Q4季度收入增速略有回升,但是分公司來看,上市企業(yè)Q4的收入增速呈現(xiàn)“冰火兩重天”的境遇。上市建筑工程公司在2015年Q1、Q2、Q3、Q4分別實現(xiàn)營業(yè)收入7,328.90億元、8,847.64億元、8,611.31億元、11,333.66億元,分別較2014年同期增長11.48%、-1.95%、1.64%、8.67%。上市公司的季度收入走勢與行業(yè)走勢略有區(qū)別,Q4季度收入增速略有回升。

2007-2015年中國上市建筑企業(yè)收入增速與行業(yè)增速對比圖

2007-2015年中國建筑上市企業(yè)季度收入增速

2013-2015年興業(yè)建筑工程板塊收入增速情況

5、2015年上市建筑工程企業(yè)應(yīng)收賬款周轉(zhuǎn)天數(shù)持續(xù)走高,受此影響,應(yīng)付賬款周轉(zhuǎn)天數(shù)亦較去年同期有所增加。2015年上市建筑工程企業(yè)的應(yīng)收賬款周轉(zhuǎn)天數(shù)為72.65天,較2014年增加5.41天,應(yīng)收賬款周轉(zhuǎn)天數(shù)持續(xù)走高。受此影響,應(yīng)付賬款周轉(zhuǎn)天數(shù)較2014年同期有所增加,2015年上市建筑工程公司的應(yīng)付賬款周轉(zhuǎn)天數(shù)為141.78天,較2014年增加14.20天。

2015年上市建筑公司應(yīng)收賬款周轉(zhuǎn)天數(shù)

2015年上市建筑公司應(yīng)付賬款周轉(zhuǎn)天數(shù)

上市建筑工程公司的資產(chǎn)負債表惡化趨勢放緩,預(yù)付、預(yù)收、其他應(yīng)收增速說明收入規(guī)模仍處于增長軌道。從流動比率、速動比率、資產(chǎn)負債率的角度來看,上市建筑工程公司的資產(chǎn)負債表惡化的趨勢略有改善。

2009-2015年上市建筑工程企業(yè)資產(chǎn)負債表

項目20082009201020112012201320142015資產(chǎn)負債率80.48%76.64%78.45%79.08%80.04%80.53%79.71%77.94%較去年同期增減2.10%-3.84%1.81%0.63%0.96%0.49%-0.82%-1.77%流動資產(chǎn)/總資產(chǎn)75.11%74.86%74.30%75.27%75.22%75.16%74.00%73.02%較去年同期增減1.19%-0.25%-0.56%0.97%-0.05%-0.06%-1.16%-0.98%流動比率1.111.21.181.191.191.21.21.22較去年同期增減00.09-0.020.0100.0100.03速動比率0.780.860.780.780.70.690.70.73較去年同期增減-0.040.08-0.080-0.08-0.010.010.036、2015市建筑工程企業(yè)經(jīng)營性現(xiàn)金流凈額較之前大幅改善。2015市建筑工程企業(yè)(SW)實現(xiàn)經(jīng)營性現(xiàn)金流凈額2074.22億元,較2014年增加1209.95億元;經(jīng)營現(xiàn)金流凈額與經(jīng)營凈收益的比值大幅提升至160.42%。

2008-2015年中國上市建筑工程企業(yè)(SW)現(xiàn)金流質(zhì)量匯總

項目20082009201020112012201320142015經(jīng)營現(xiàn)金凈額(億)371.98818.4667.23-370.01311.73471.29864.272,074.22較去年同期增減159.24446.49-751.23-437.24681.74159.56392.981,209.95經(jīng)營現(xiàn)金流凈額/119.38%148.76%9.98%-45.01%42.28%45.62%72.33%160.42%經(jīng)營凈收益收現(xiàn)比102.22%95.22%94.39%92.11%98.77%96.23%94.34%93.56%較去年同期增減4.76%-7.00%-0.83%-2.28%6.66%-2.54%-1.89%-0.78%付現(xiàn)比98.87%88.99%93.67%92.98%97.49%94.44%90.44%86.59%較去年同期增減17.62%-9.88%4.68%-0.69%4.51%-3.05%-4.00%-3.85%2007-2015年上市建筑公司經(jīng)營性現(xiàn)金流

2008-2015年中國大型建筑央企收付現(xiàn)比情況

企業(yè)項目20082009201020112012201320142015中國建筑收現(xiàn)比101.61%99.93%96.65%94.26%99.53%104.58%95.77%90.49%付現(xiàn)比101.62%97.25%101.02%97.96%101.95%107.32%95.03%85.00%中國中鐵收現(xiàn)比100.59%100.02%94.77%95.50%99.77%99.24%95.98%98.64%付現(xiàn)比98.54%91.03%92.09%96.74%97.90%95.62%89.43%89.16%中國鐵建收現(xiàn)比98.46%80.31%95.36%90.59%113.78%94.52%98.77%96.72%付現(xiàn)比94.61%72.97%93.96%93.90%115.22%96.24%97.65%89.97%中國交建收現(xiàn)比101.91%99.44%95.36%89.69%96.82%90.89%94.60%92.48%付現(xiàn)比101.55%91.12%86.82%85.66%89.20%86.38%88.54%84.82%中國電建收現(xiàn)比101.96%102.84%88.67%82.38%82.14%91.72%90.80%88.69%付現(xiàn)比91.39%96.45%81.82%74.37%78.17%87.21%83.74%78.72%中國中冶收現(xiàn)比103.89%93.93%91.34%93.42%94.01%95.04%102.43%102.71%付現(xiàn)比99.12%93.70%103.19%96.75%89.24%83.90%90.38%91.77%葛洲壩收現(xiàn)比108.58%102.10%100.80%102.50%95.29%93.00%84.57%80.04%付現(xiàn)比107.96%104.79%101.87%104.35%97.40%84.37%82.39%85.18%二、2016年中國建筑行業(yè)現(xiàn)狀分析

1、2016年1季度,上市建筑企業(yè)收入回落,但是利潤增速提升。2016年1季度,上市建筑工程企業(yè)(SW)共實現(xiàn)主營業(yè)務(wù)收入7686.72億元,較2015年同期增長4.99%;實現(xiàn)營業(yè)利潤291.60億元,較2015年同期增長12.52%;實現(xiàn)歸屬于母公司凈利潤206.34億,較2015年同期上漲14.39%。

2009-2016年上市建筑工程企業(yè)(SW)營運數(shù)據(jù)匯總

項目(億元)2009-Q12010-Q12011-Q12012-Q12013-Q12014-Q12015-Q12016-Q1主營業(yè)務(wù)收入2,268.893,809.724,712.384,586.925,474.416,525.867,321.067,686.72YOY68.17%67.91%23.69%-2.66%19.35%19.21%12.19%4.99%主營業(yè)務(wù)成本2,024.643,401.474,203.844,058.114,836.955,793.336,481.856,797.79YOY69.21%68.00%23.59%-3.47%19.19%19.77%11.88%4.87%營業(yè)利潤65.41127.92157.18146.22188.66228.74259.15291.6YOY86.89%95.57%22.87%-6.97%29.02%21.24%13.29%12.52%利潤總額69.09133.67161.93153.17201.26237.08268.17299.6YOY89.81%93.47%21.14%-5.41%31.40%17.80%13.11%11.72%歸屬于母公司凈利潤45.9895.42114.56107.16135.34160.34180.39206.34YOY99.91%107.53%20.06%-6.46%26.30%18.47%12.50%14.39%2016年1季度上市建筑企業(yè)的毛利率為11.56%,較2015年同期提高0.10%,主要來自民企毛利率的提升。2016年1季度上市建筑企業(yè)的毛利率為11.56%,較2015年同期提高0.10%,分類型來看,2016Q1大型建筑央企和民企的毛利率分別為16.98%、11.37%,分別同比提升-0.10%、0.57%,大型建筑央企毛利率略有下滑、建筑民企毛利率有所提升,建筑民企毛利率提升造成建筑板塊整體毛利率的上行。

2008-2016年分類建筑企業(yè)毛利率情況

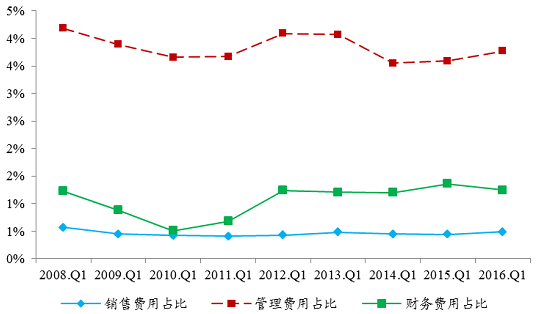

2016年1季度上市建筑企業(yè)實現(xiàn)期間費用占比5.51%,較2015年同期上升0.12%。具體而言:2016Q1上市建筑企業(yè)的銷售費用占比為0.49%,較2015年同期基本持平;2016Q1上市建筑企業(yè)的管理費用占比為3.77%,較2015年同期上升0.18%;2016Q1上市建筑企業(yè)的財務(wù)費用占比為1.25%,較2015年同期下降0.11%。

2008-2016年建筑工程期間費用情況

2、上市建筑企業(yè)的盈利能力較2015年同期略有提升。2016年1季度,上市建筑工程企業(yè)(SW),實現(xiàn)綜合毛利率11.56%,較2015年同期提高0.10%,實現(xiàn)凈利率3.01%,較2015年同期提升0.21%。

2009-2016年上市建筑工程企業(yè)(SW)經(jīng)營狀況

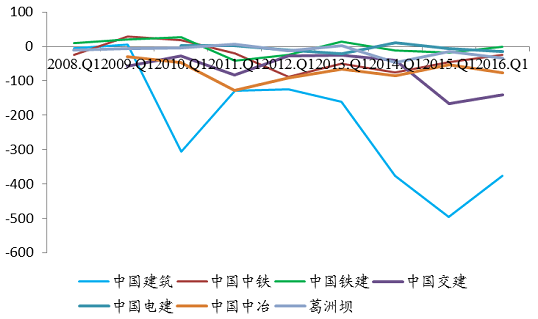

項目2009-Q12010-Q12011-Q12012-Q12013-Q12014-Q12015-Q12016-Q1毛利率10.77%10.72%10.79%11.53%11.64%11.22%11.46%11.56%較去年同期增減-0.55%-0.05%0.07%0.74%0.11%-0.42%0.24%0.10%期間費用占比5.22%4.59%4.76%5.76%5.76%5.20%5.38%5.51%較去年同期增減-0.76%-0.63%0.17%1.00%0.00%-0.56%0.18%0.13%資產(chǎn)減值損失占比-0.02%0.05%0.00%0.00%0.00%-0.01%0.00%-0.09%較去年同期增減-0.05%0.07%-0.05%0.00%0.00%-0.01%0.01%-0.09%凈利率2.41%2.79%2.73%2.60%2.81%2.77%2.80%3.01%較去年同期增減0.36%0.38%-0.06%-0.13%0.21%-0.04%0.03%0.21%分類型來看,大型建筑央企現(xiàn)金流改善是整個建筑板塊現(xiàn)金流改善的主要原因。中國建筑、中國中鐵、中國鐵建、中國交建均較前期有較大幅度降低,以中國建筑為例,應(yīng)付賬款較2015年同期增加近500億元;公司加強工程結(jié)算管理,使得預(yù)收賬款較上年同期增加200多億元、較期初增加近120億元,也說明今年1季度以來基建明顯回暖(中國建筑1季度新簽訂單同比增長27%,其中基建業(yè)務(wù)訂單增長75%)。建筑民企現(xiàn)金流有所改善,但并不明顯。

2008-2016年中國大型上市建筑央企經(jīng)營現(xiàn)金流

三、中國建筑行業(yè)發(fā)展趨勢預(yù)測

1、伴隨著行業(yè)需求增速的持續(xù)回落,建筑行業(yè)的競爭持續(xù)加劇,主業(yè)擴張速度的放緩趨勢已經(jīng)形成。以持續(xù)高速成長的裝修板塊為例,龍頭企業(yè)金螳螂的主業(yè)從往年動輒70-80%的增速已經(jīng)放緩至20%以下,行業(yè)的現(xiàn)狀由此可見一斑。

2、現(xiàn)行的監(jiān)理企業(yè)責任重大,但收益卻得不到保障,并且是在甲乙雙方之間兩頭“受氣”:監(jiān)理費是甲方支付的,為了能在工程結(jié)束時順順當當拿到監(jiān)理費,項目監(jiān)理人員往往不得不違心聽命于甲方一些不合理要求,這樣就會與被監(jiān)理單位發(fā)生一些矛盾。加上由于監(jiān)理費用有時被建設(shè)方壓得很低,監(jiān)理人員的報酬不高,人才流失嚴重,現(xiàn)場從事監(jiān)理的人員素質(zhì)下降,監(jiān)理走過場,派駐人員減少,監(jiān)理成擺設(shè)。施工管理人員認為少數(shù)監(jiān)理人員水平還不如自己,不服從監(jiān)理。因此,解決好監(jiān)理費用的收取問題,已經(jīng)成了更好地發(fā)揮工程監(jiān)理作用的關(guān)鍵。

3、建筑工程企業(yè)普遍資產(chǎn)較輕,有利于企業(yè)的轉(zhuǎn)型。部分體制靈活的上市民營建筑企業(yè)已經(jīng)開始逐漸探尋企業(yè)的轉(zhuǎn)型之路。目前來看,半數(shù)的建筑業(yè)民企已經(jīng)開始嘗試進行跨界的并購,產(chǎn)業(yè)鏈的并購已經(jīng)很難見到。

4、一季度建筑企業(yè)基建訂單大幅增長,我們預(yù)計基建投資的回升至少將持續(xù)至三季度。近期幾大代表性建筑企業(yè)相繼發(fā)布2016年一季度經(jīng)營數(shù)據(jù),新簽訂單延續(xù)快速增長趨勢。分項目類型來看,Q1基建業(yè)務(wù)新簽訂單出現(xiàn)爆發(fā)式增長。從宏觀角度來看,財政政策的持續(xù)加碼疊加PPP支持政策的快速落地,基建投資將持續(xù)回升,從微觀角度來看,建筑企業(yè)勘察設(shè)計訂單的快速增長亦預(yù)示著基建投資的回升仍將維持。

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如有侵權(quán)行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。 -

- 熱點資訊

- 24小時

- 周排行

- 月排行

- 解碼“一店一設(shè)計”:萬達生活方式酒店以精準品牌戰(zhàn)略制勝細分市場

- 智慧化如何重塑萬達生活方式酒店的投資與運營邏輯

- 皖南小城美食“出圈”引“流量” 全城“寵客”守護文旅“留量”

- 產(chǎn)能逐步釋放 滬鎳價格或?qū)⒀永m(xù)探底進程

- 銅價創(chuàng)歷史新高 花旗銀行上調(diào)銅價預(yù)期

- 冰雪美景成為激活鄉(xiāng)村振興“金鑰匙” 村民在“家門口”吃上“旅游飯”

- 中央經(jīng)濟工作會議在北京舉行 習(xí)近平發(fā)表重要講話

- 我國5G基站總數(shù)達475.8萬個

- 國家管網(wǎng)集團鄯善至蘭州西部原油管道累計輸送原油超2億噸

- AI熱潮下,存儲產(chǎn)業(yè)迎來“超級周期”

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 2016年中國建筑行業(yè)市場現(xiàn)狀分析及發(fā)展趨勢預(yù)測