-

2016年中國小額貸款行業現狀分析及市場空間預測

2016/4/22 11:04:49 來源:中國產業發展研究網 【字體:大 中 小】【收藏本頁】【打印】【關閉】

核心提示:小額貸款公司指不吸收公眾存款、經營小額貸款業務的公司。有別于傳統的貸款業務,小額信貸是以低端客戶為服務對象,向其提供額度小到可以控制風險的無抵押信用貸款。小貸公司發放貸款以“小額、分散”為原則,同一借款人貸款余額不得小額貸款公司指不吸收公眾存款、經營小額貸款業務的公司。有別于傳統的貸款業務,小額信貸是以低端客戶為服務對象,向其提供額度小到可以控制風險的無抵押信用貸款。小貸公司發放貸款以“小額、分散”為原則,同一借款人貸款余額不得超過小額貸款公司資本凈額的5%,主要服務以個人和家庭為核心的經營性活動以及中小企業,同時著重強調為三農提供支持,在流動性短缺時提供緊急臨時貸款。

1、小額貸款行業現狀

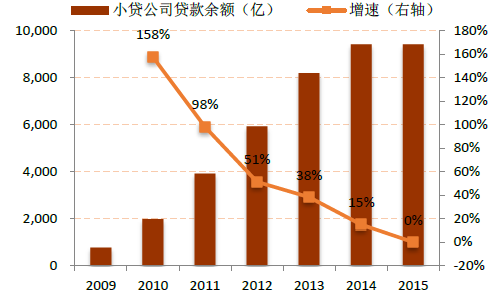

自從2008 年5 月《關于小額貸款公司試點的指導意見》出臺以來,小額貸款公司規模呈現出爆發式增長。2008 年年底小額貸款公司數量不足500 家,2009 年突破1000 家,2012 年年底則突破6000 家。2013 年以來在中央政府大力推行政府減少行政審批權的大背景下,各省市對小額貸款公司審批權開始逐漸下放,審批流程趨于簡化,新批準設立的小額貸款公司數量進一步增長。截至到2015 年末,全國小額貸款公司數量已經增至8910 家,行業的貸款余額達到9412 億。

2006-2015年中國小額貸款公司機構數量

2009-2015年小額貸款公司貸款余額及增速

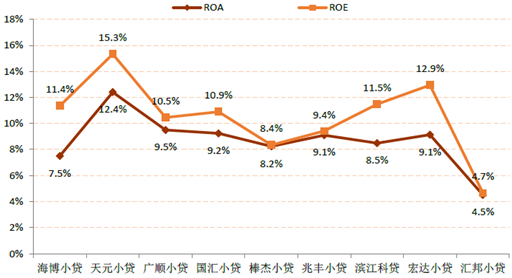

2、小額貸款公司盈利水平

小額貸款公司營業收入主要來源于貸款利息收入,部分地區的小額貸款公司準予開展咨詢業務。由于小額貸款公司的貸款定價相對較高,ROE 也處于較高水平。《溫州市小額貸款公司行業調研報告》的數據顯示,2012 年,溫州市小額貸款公司ROE 在12%-17%之間;同時我們統計了新三板上市的9 家小額貸款公司,2015 年其ROE 水平在8%-15%之間。由于小貸小貸行業的整體杠桿率處于較低水平,其資本回報率低于銀行業。

新三板上市小額貸款公司2015 年ROA 和ROE

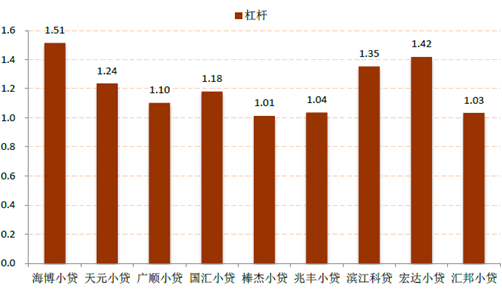

3、小額貸款公司杠桿水平

按照銀監會《關于小額貸款公司試點的指導意見》,小額貸款公司最高杠桿率限制為1.5 倍(來自不超過兩個銀行業金融機構的融入資金,融入資金不得超過資本凈額的50%)。2014 年銀監會會同人民銀行起草《小額貸款公司管理辦法(征求意見稿)》,未對小貸公司從銀行融資的杠桿率提出限制,未來小貸公司杠桿瓶頸有望突破。與此同時,不少省市推出了“地方小貸新規”,如重慶、海南分別將小貸公司的最高融資比例升至230%和200%,江蘇、四川、浙江、廣東四省則提高到100%。

新三板上市小額貸款公司杠桿水平

4、小額貸款公司貸款利率水平

小貸公司的貸款利率平均水平介于銀行和民間借貸之間(按照央行規定,小貸的利率上限為央行公布的貸款基準利率的4 倍,下限為基準利率的0.9 倍),一般來說小額貸款利率要比商業貸款利率高10 個百分點以上,目前約在15-20%。世界各地所有成功的小額貸款機構,其取得成功最重要的條件之一就是有著遠高于一般銀行的利率。例如,在印度尼西亞,商業利率是18%,而小額貸款利率是28%以上;在印度,商業利率12-15%,小額貸款是20-40%,在孟加拉,商業利率10-13%,小額貸款利率在20-35%。中國香港《放貸人條例》規定,利率不超過60%的貸款均受法律保護。

部分國家和地區商業銀行、高利貸、小額貸款機構的年利率比較

國家商業銀行年利率小額貸款機構年利率非正規資源(如高利貸)年利率印度尼西亞18%28-63%120%柬埔寨18%45%120-180%尼泊爾11.50%18-24%60-120%印度12-15%20-40%24-120%菲律賓24-29%60-80%120+%孟加拉國10-13%20-35%180-240%中國大陸6-9%15-20%50-100%中國香港5-10%50-60%100%5、小額貸款公司風險控制措施

小額貸款公司貸款期限一般不超過1 年,3-6 個月貸款居多,主要貸款對象是貸款風險較高的三農和中小企業,短期貸款和經營性貸款分別占到小額貸款公司貸款余額的98.2%和98.4%。

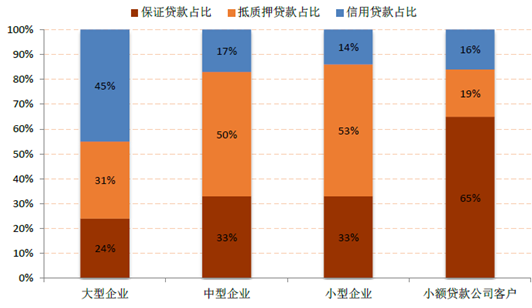

由于主要客戶群體是缺乏信用記錄和有效抵質押物的個人和小微企業,小貸公司最直接的風險控制措施就是把第三方擔保作為主要的增信手段(聯保互保),用保證貸款的方式轉移信用風險,這也導致小額貸款公司保證貸款占比高達65%,遠高于抵質押貸款和信用貸款占比。

按信用形式劃分的貸款結構

6、小額貸款市場空間預測

經歷了數年的擴張性增長后,小貸行業的貸款規模和機構數量在2015 年都出現了放緩,但我們認為未來小額貸款市場空間仍然潛力巨大,原因在于:

1)中小企業融資需求巨大。目前中小企業總數已占全國企業總數的99%,貢獻GDP 達到60%,這些小微企業的業務集中在批發和零售,普遍面臨融資困難,小額信貸供給遠遠無法滿足小額信達市場需求;

2)成本優勢。雖然銀行業逐步加大對小微貸款的扶植力度,但銀行對中小企業貸款的信息和管理成本是大企業的5-8 倍,小額貸款公司在人力成本、管理成本和協調成本方面都能得到有效控制,使得其經營成本遠遠低于銀行的小微貸款。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯系我們修改或刪除,郵箱:cidr@chinaidr.com。